중국 반도체 파운드리 기업 - Hua Hong(화홍반도체)

이전에 작성한 SMIC에 이어서, 중국 파운드리 2위 업체인 화홍반도체

중국 반도체 파운드리 기업 - SMIC

최근 DB하이텍 주가도 미쳤고, 중국 파운드리 대만 파운드리 할 거 없이 파운드리 주가가 다같이 난리다. 그 와중에 중국 반도체 국산화 노력을 업은 파운드리가 있어서 관심이 간다. 중국 반도

hunter-trader.tistory.com

중국업체라 많이 쫄았는데, 생각보다 사업보고서가 친절하게 나와있다. 아래는 회사 IR 홈페이지.

https://www.huahonggrace.com/html/investor.php

Hua Hong Semiconductor Limited (“Hua Hong Semiconductor” or the “Company”, stock code: 1347.HK) is a global, leading pure-play foundry with specialty process platforms uniquely focused on eNVM, power discrete, analog & power management and logic &

www.huahonggrace.com

화홍반도체는 IDM이 아니라 순수 파운드리 업체. 삼성전자처럼 IDM이 아닌지라 중국처럼 팹리스가 많은 환경에서는 유리할 것 같다, 고객사와 경쟁할 필요가 없다.

생산 공정은 대부분 8인치 웨이퍼, 12인치 웨이퍼를 확대하고 있으나 아직까지는 12인치의 비중이 더 높다.

200mm 웨이퍼 팹은 현재 가동률이 사실상 100%. 최근 300mm 웨이퍼 설비를 올려서 가동률을 올리고 있으나, 아직 50%정도인 수준, 4분기에는 얼마나 채워졌을지 모르겠다. 200mm 팹에 비해서는 아직도 비중은 낮다.

기술 수준은 아주 높지는 않다. 350나노미터 이상 급의 두꺼운 노드의 비중이 높다(8인치 웨이퍼다 보니 더 그렇겠다.) IR자료상 나와있지는 않으나, 12인치 팹에서 90nm급 공정과 65nm급을 담당하고 있으나 비중은 아주 낮다.

지역별 매출은 예상대로 대 중국 매출이 가장 높다.

두드러지는 특징 중 하나는, 소비자가전 향의 매출 비중이 매우 높다는 것. 60%에 달한다. 다른 업체와는 차이나는 부분 중 하나인 것 같다. 제품 형태도 eNVM이라는 것과 개별소자(Discrete) 비중이 높다. eNVM은 임베디드 비휘발성 메모리. 비휘발성 메모리는 ROM 같은 것이고, 임베디드 뜻은 나무위키 참조....

재무상태는 껍데기만 봤다. 부채 비율이나 현금흐름이 아예 걱정할 정도는 아닌 것 같다.

다만 걱정되는건 최근에 주가가 너무 많이 오르면서 굉장히 멀티플이 비싸졌다. CAPA 확대가 얼마나 공격적으로 이뤄져야 이 멀티플이 정당화 될 까 고민이 된다. 현재 시가총액은 약 7조원정도.

2020년 예상 PE는 거의 90배 수준이고, 내년 PE도 거의 50~60배. 2022년이 되어야 PE가 30배 중반으로 내려온다. 그런데 EBITDA에 주의해야 할 것 같다, 현재 화홍이 아주 공격적으로 CAPA를 확장하면서 감가상각비와 투자활동 현금유출이 크게 늘어나고 있다. 이로 인해서 당기순이익이 눌리는 것 처럼 보이지만 실제로는 기업이 엄청나게 성장하는 구간이라는 생각이 든다.

문제는 이 역사적인 프리미엄에 대고 또 매수를 하냐 이건데... 미국의 반도체 제제도 또 문제....

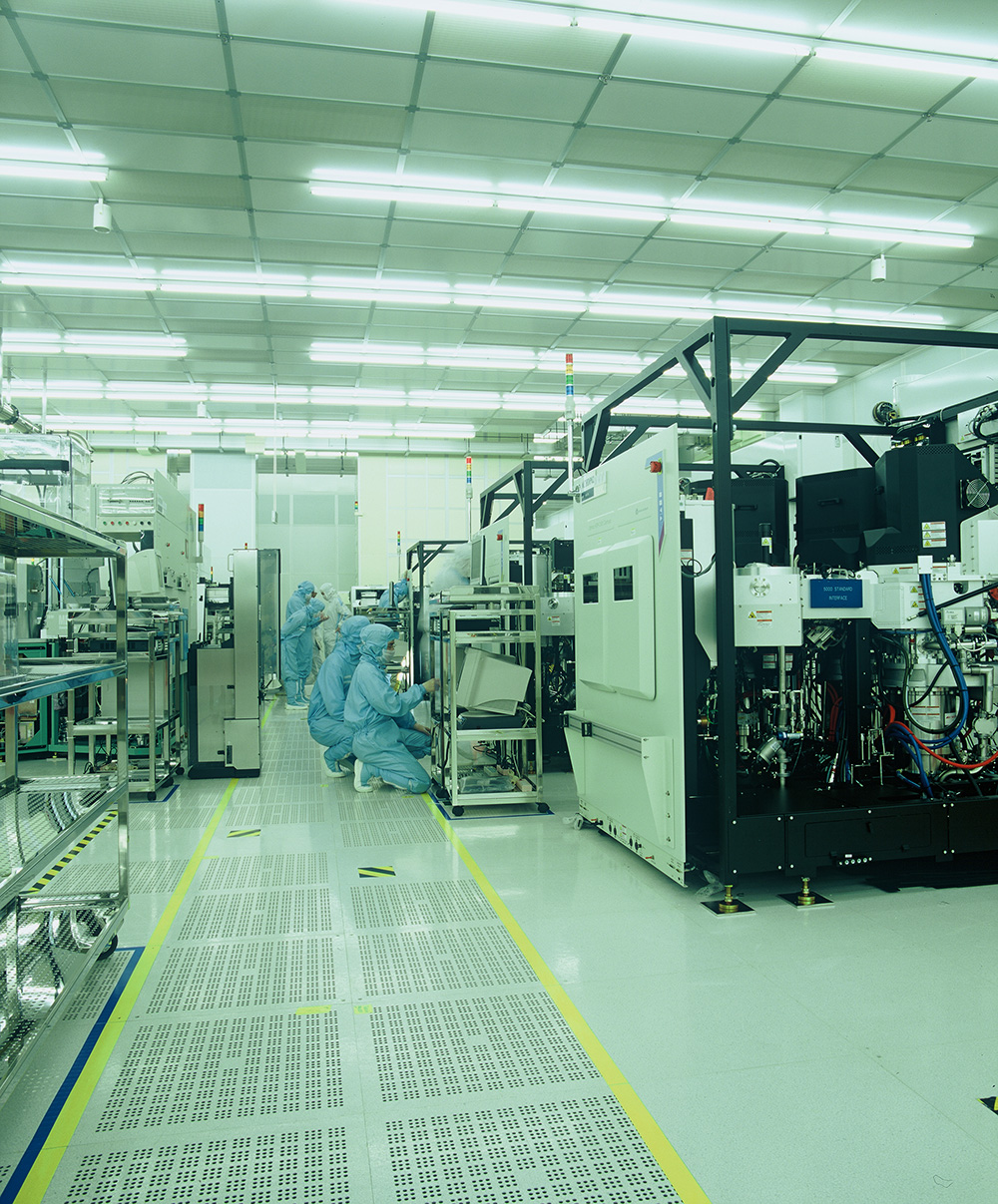

공장 내부는 이렇게 생겼나보다.