빅파마 업체들을 공부해보니, 생각보다 답답한 점이 많다.

1. 우선 시세가 답답하다.

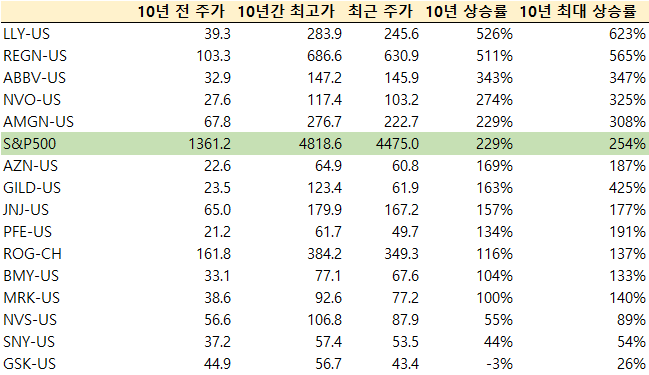

상위 빅파마 업체들 15개를 보면, 10년간 S&P500을 상회한 상승률을 보인 종목은 5개밖에 안된다. 심지어 Regeneron 같은 경우는 빅파마라고 보기도 좀 그렇다. 15개 중 10개가 지난 10년간 S&P500을 하회했는데 수익률이 10년간 2배가 안되는 종목도 5개가 넘는다. 1년에 7%도 못올랐다는 뜻이다.

2. 매출 성장이 답답하기 때문이다.

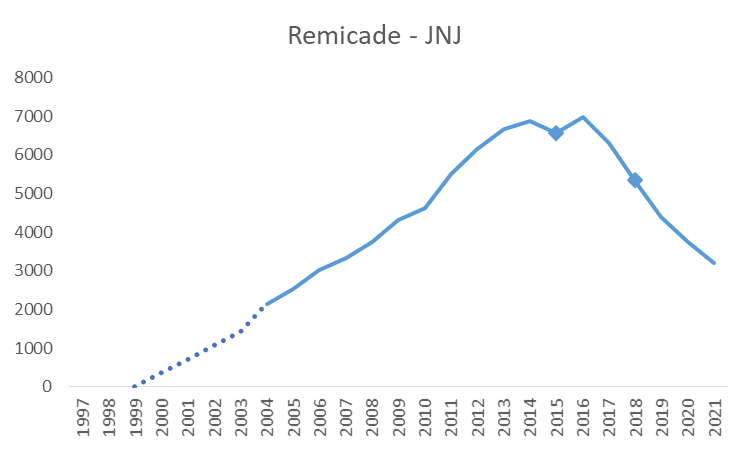

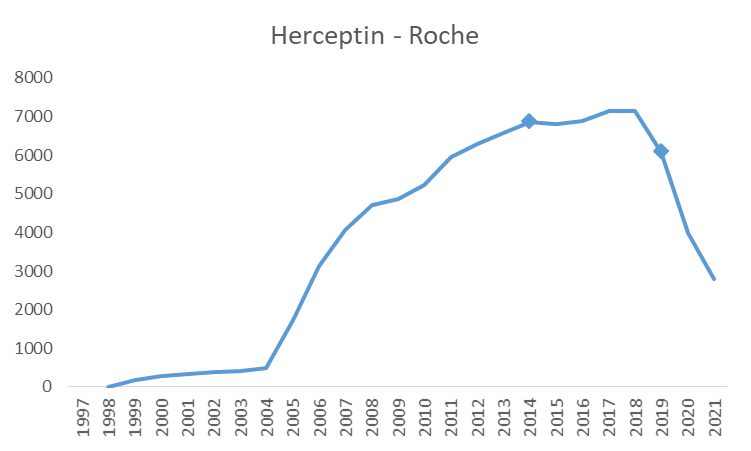

빅파마의 경우 신약이 출시되면, 약 7~10년에 걸쳐서 매출이 점증하나, 특허 만료 / 경쟁 약품의 출현 등으로 15년 경에 매출은 급격하게 감소한다. 거의 1~2년만에 매출은 반토막 혹은 1/3토막 이상이 난다. 특히나 바이오의약품이 아니라 합성의약품의 경우 매출 감소는 더욱 드라마틱하다.

Patent Cliff와 의약품 매출 케이스 스터디

특허권 만료에 따라 제네릭 및 시밀러 의약품이 등장하며 일반적으로 의약품 매출이 감소하는데, 이를 Patent Cliff라고 부른다. 구체적으로 어떤 케이스들이 있었고 어떤 경우들이 있었는지 주요

hunter-trader.tistory.com

이 매출 감소를 상쇄하기 위해서 신약을 계속 출시 해야 하는데, 매출 감소 속도에 비해 신약 출시 속도나 신약의 매출 성장 속도가 늦어지는 경우 매출 성장이 정체된다.

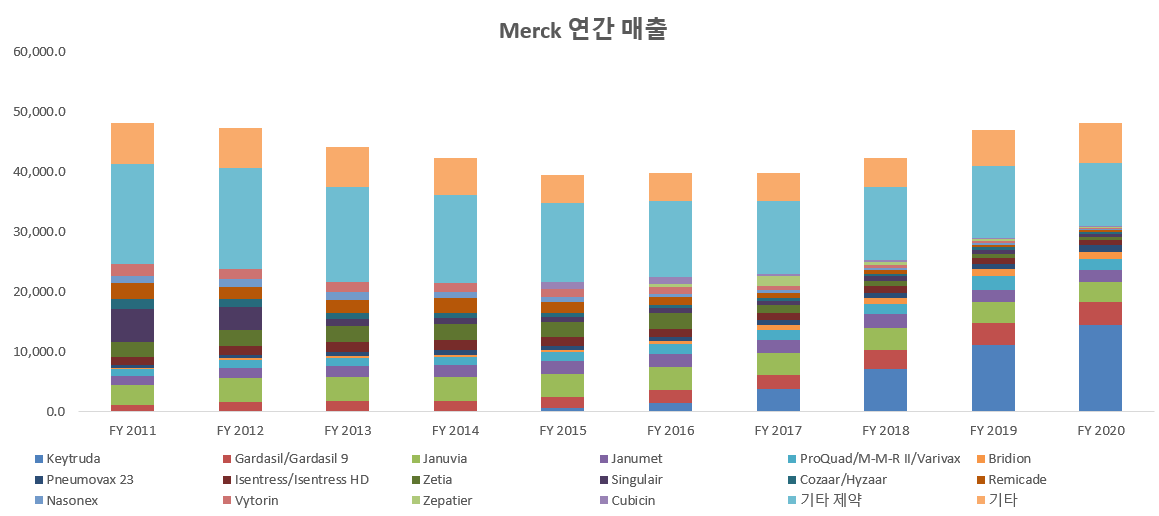

대표적으로 Merck 같은 케이스가 있다. 아래와 같이 키트루다가 출시되며 매출이 빠르게 증가하고 있으나, 이 증가 속도가 그간 감소한 레미케이드 등 약품의 매출을 겨우 상쇄하는 수준이다.

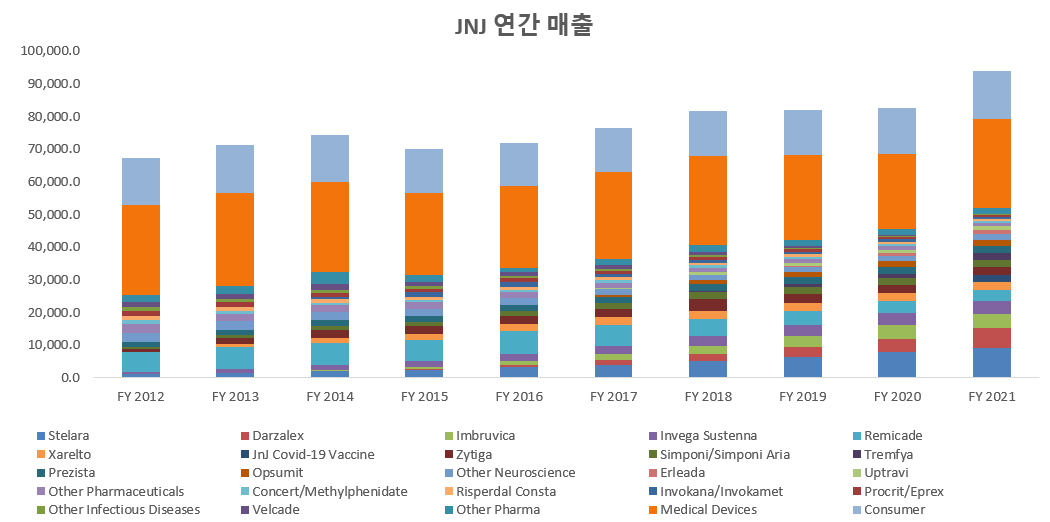

또 다른 문제는 몸집이 너무 크다는 점이다. 대표적으로 존슨앤존슨이 있는데, 존슨앤존슨의 제약사업부는 특허 만료에도 불구하고 계속해서 다른 블록버스터 의약품들을 출시하며 제약 매출은 꾸준히 성장하고 있다. 연 매출이 5조가 넘는 약만 스텔라라, 다잘렉스, 임브루비카 3종이다.

문제는, 이렇게 연 매출 5조짜리 블록버스터 신약을 내놔도 (전 세계 상위 20위 이내 약품) 전사 매출이 93조원 규모라 매출이 5% 밖에 성장하지 못한다는 점. 본사업이 너무 커 매출이 빠르게 증가하지 못한다.

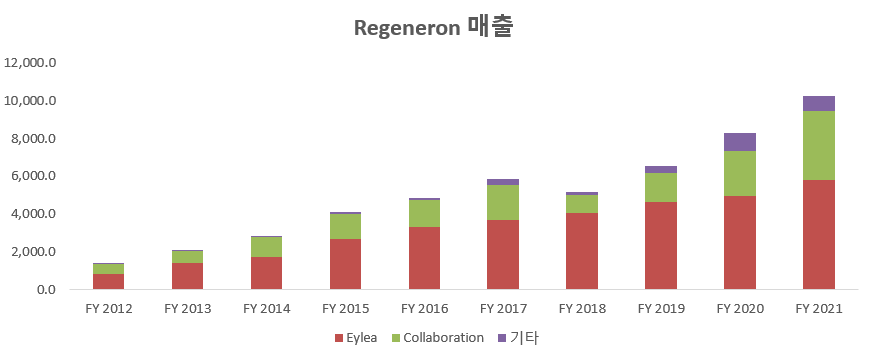

반면 노베이스 원챔 리제네론의 경우, 아일리아 하나가지고 돈을 이렇게 벌기 때문에 오히려 베타가 높고 주가 상승이 높다.

3. 투자자로서 분석의 효익이 크지 않다.

빅파마는 개발중인 의약품과 판매중인 의약품의 집합이다. 개별 의약품의 매출은 다른 의약품과 완전히 다른 내러티브로 흘러가는데, 따라서 A 약에 대한 매출 전망 및 분석을 하는 것이 대체로 다른 B 약에 대해 분석하는데 도움을 주지 않는다.

물론 항암제 간의 분석은 어느정도 관련성이 있으나, 각기 다른 기전과 임상 결과를 가지고 승부하며 경쟁약이 각기 다르다. 따라서 빅파마를 깊이 있게 분석하기 위해서는 다수의 약품의 매출 전망과 승인 여부에 대한 전망이 필요하다, 그걸 전망한다고 하더라도 연 7% 정도의 수익이다.

반면, 바이오테크 기업의 경우 개별 기업의 분석은 3개 안팎의 파이프라인 분석으로 끝나는 경우가 많으며, 해당 약품이 성공하는 경우 상승여력 또한 크다.

4. 규제산업으로서 매력도는 떨어진다.

의료비용은 국민 생활에서 굉장히 큰 비용을 차지하며, 다수의 국민들에게 영향을 미치기 때문에 정부 입장에서는 정책적으로 약값을 계속 누를 유인이 크다. 제약사들은 대체로 정부기관과 보험사와 같이 막강한 구매력을 가진 거래상대방을 두고 있기 때문에, 약값의 책정에서 불리한 입지에 서있다. 미국의 경우 이들 거래상대방에 대한 상당한 리베이트를 제공한다.

또한 연구개발 및 혁신의 속도 또한 다른 업종에 비해 더딘 편이다. 실험이 무생물이 아닌 인간이나 동물을 대상으로 이루어지기에 연구개발 과정 또한 강하게 규제받고 있으며 연구개발의 기간이 길다. Abbvie의 사업보고서에서는 평균 8~12년의 개발기간이 소요된다고 한다.

5. 굉장히 Asset Heavy 하다?

신약개발에는 막대한 재원이 소모되며, Eli Lilly의 사업보고서에 따르면 종종 $2B 이상의 돈이 들어가기도 한다. 위에서 언급했듯 시간 또한 길다. 심지어 모든 약이 다 성공하는 것도 아니다.

수 많은 돈과 실패를 들여 개발한 약을 통해 번 돈은 다시 새로운 약을 개발하는데 사용하거나, 빅파마의 경우 다른 회사의 파이프라인을 매입해 오게 된다. 돈을 벌기 위해 막대한 돈과 시간을 부어야 하는 산업으로 Asset Heavy하다.

6. 차라리 바이오테크가 나은 것 아닌가?

빅파마는 상대적으로 줄어들 매출은 많고, 매출 성장은 둔하다. 반면 바이오텍은 가진 건 없고 손실은 제한적이며, 잘되면 수 배 수십배 상승한다. 물론 바이오텍은 여러 기업들을 모두 다 뜯어보는 것이 상당히 어렵기 때문에, 분석상의 어려움은 존재한다.

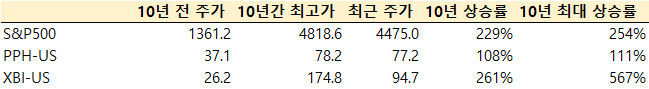

이를 ETF측면에서 비교해보면, 제약사 ETF인 PPH는 10년간 2배 올랐다. 진짜 1년에 딱 7% 정도 오른 셈. 반면에 잡주 바이오테크로 이뤄진 XBI는 10년간 3배 넘게 올랐고, 최대 상승률로는 6배도 넘게 오른 구간이 있다.

다만 XBI에서 유의할 점은 매년 바이오테크 기업들은 신규로 상장되며, XBI 편입 종목이 계속해서 늘어나고 있다는 점이다. 2022년 2월 현재 XBI의 편입 종목 수는 189개인데, 2020년 말에는 172개, 2019년 말에는 174개, 2017년 말에는 109개, 2016년 말에는 86개, 2015년 104개, 2014년 88개로 종목수가 지난 5년간 거의 2배 이상 늘었다는 점이다.

인수합병의 경우 피크 세일즈 기준 대략 3~6배정도 시가총액에 거래되는 것 같으나 당연히 시점이나 파이프라인 단계 등에 따라 많이 갈릴 것 같다. 일반적으로 8년정도에 Peak Sales 달성하고 40%정도의 이익을 남긴다고 가정하는 듯. 개인적으로는 $1B 시총이면 EV $3~$4B 정도는 가능할 것 같은데....

7. 기업들 10-K 스크랩.

- 바이오 의약품의 특허: 약물에 대한 특허는 주로 후보물질 연구 단계에서 이뤄진다. 일반적으로 PCT 특허 신청 이후 20년 간 특허권이 보호. 다만 일부 경우 신약 승인까지 소요된 시간의 일부만큼 특허 기간을 연장해 주기도 하며 (Patent Term Restoration), 약물 특허 외에 제조 공정에 대한 특허나 조성 특허 등으로 보호받기도 한다.

특허는 제형, 용법, 물질 특허 등 다양한데, 개별 의약품별로 다르지만 용법특허(ex: 어떤 암에 어떻게 투여)가 새로 부여되면 해당 용법의 특허는 그만큼 연장(?) 되는 것으로 보인다.

- 희귀 의약품의 지정: 미국에서 20만명 이하 환자를 치료하는 약품, 또는 20만명 이상을 치료하나 충분한 연구개발비를 회수할 수 없는 약의 경우 희귀 의약품으로 지정된다. 이 경우 여러 혜택이 있으나 7년 간 동일 적응증 대상으로 다른 약을 승인해 주지 않는 독점 조항이 있다.

'산업 공부 > 바이오' 카테고리의 다른 글

| 전 세계에서 가장 매출이 높은 약 50가지 - 2021년 (0) | 2022.05.23 |

|---|---|

| Complementary System - 보체계 기초 (0) | 2022.05.19 |

| 바이오 투자 항체 관련 배경지식... (0) | 2022.05.18 |

| 유전자 염기서열은 어떻게 분석하는걸까? (Sequencing) (0) | 2022.04.19 |

| 전 세계 제약사 기업 상위 15개 정리 (0) | 2022.02.17 |

| Patent Cliff와 의약품 매출 케이스 스터디 (0) | 2022.01.27 |

| 전 세계에서 가장 매출이 높은 약 50가지 - 2020년 (0) | 2022.01.24 |

| 미국인 유병자 수 높은 질병들과 사망원인 (0) | 2022.01.20 |