매출 구성과 제품

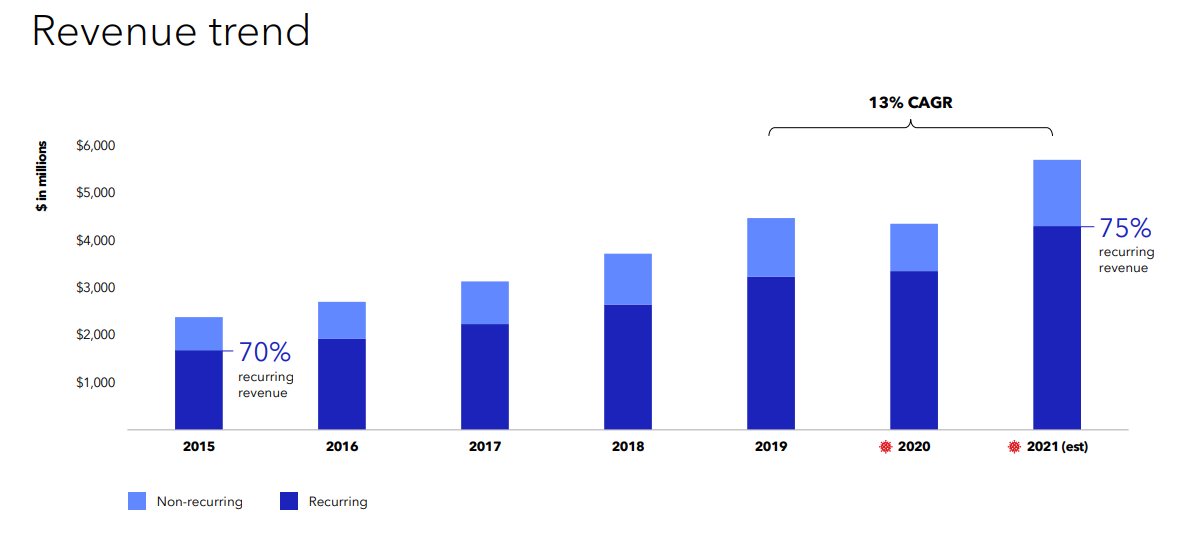

매출 구성은 수술용 로봇인 System이 30%, 수술용 장비인 Instrument & Accessories가 55%, Service 15% 정도를 차지합니다. 전체 매출에서 Recurring Revenue는 75%로 Instrument & Accessories + Service + System Operating Lease(5%) 로 구성됩니다.

제품은 크게 하이엔드 제품인 Da Vinci Xi와 가성비 제품인 Da Vinci X, 그리고 Da Vinci SP(Single Port, 좁은 입구에서 시술)로 구성됩니다. Da Vinci Xi 가 현재 최신 모델로 2014년 출시 되엇으며, 좀 더 보급형 버전인 Da Vinci X가 2017년 출시, 2018년 Da Vinci SP가 출시되었습니다. 제품의 통상적인 가격은 $0.5M ~ $2.5M 수준.

구형 모델로는 1999년 출시한 Da Vinci, 2006년 출시한 Da Vinci S, 2009년 출시한 Da Vinci Si 등이 있습니다.

그 외에 다양한 수술용 악세사리 및 도구를 파는데, 일종의 소모품으로 1회 수술 당 대략 $600 ~ $3,500 수준 매출이 발생한다고 합니다. 2020년 상반기 Extended Use Program 이라는 이름 하에 자주 사용되는 제품들에 대해 단가 인하 및 내구성 개선을 진행하기도 하였습니다.

따라서 회사 매출은 연간 시행되는 수술 건수에 크게 영향 받으며, 현재 운용되고 있는 수술 로봇들의 가동률(Procedures / Installed base)을 중요한 지표로 체크합니다. 가동률은 코로나19 기간에 급격하게 감소하였으나, 이후 회복해 꾸준히 증가하는 중입니다.

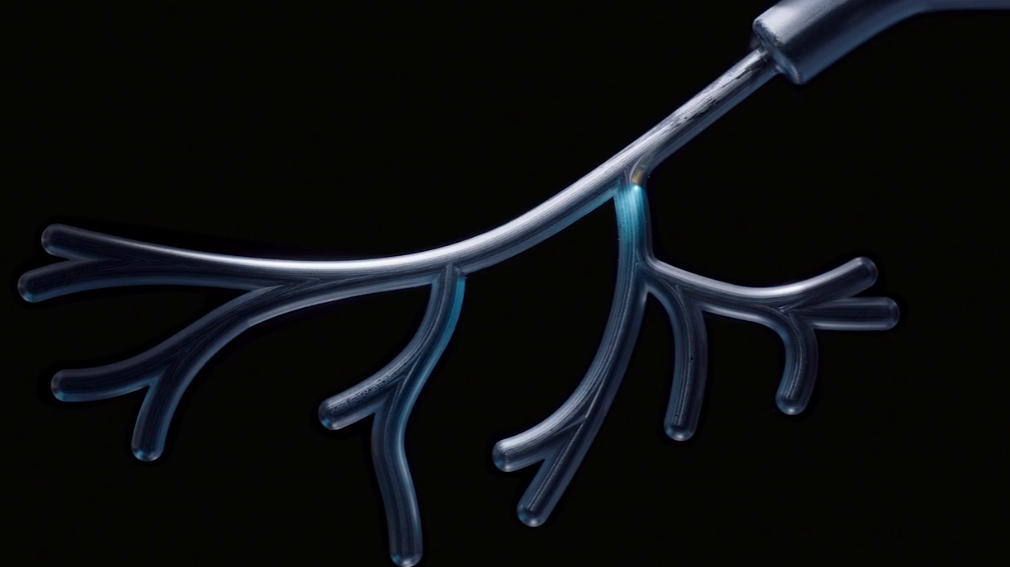

Da Vinci 외에는 최소침습 폐 생검 로봇인 Ion Endoluminal system, CT 영상을 3차원 컬러 이미지로 가공해주는 의료 AR 소프트웨어 Iris, 수술 과정에서 위험한 부위를 형광으로 조명해주는 (+형광염료와 함께 사용) Firefly, 의사들이 수술 연습을 할 수 있는 SimNow 등 소프트웨어가 있습니다.

코로나19로, 공급망 차질로 인한 업황 영향

현재 회사측에서 밝히는 바에 따르면, 아직도 코로나 19로 인한 병원의 인력 부족과 코로나 19로 인해 수술 건수 및 Capital Deployment 감소로 수요가 부진하다고 합니다. 특히나, 미국에서는 Hospitalization 추이와 수술 건수 감소가 밀접하게 연관되어있다고 합니다.

그러나 이런 상황에도 불구하고 동사의 제품 판매나 로봇 당 수술 건수가 안정적으로 회복한 것과, Covid Wave가 진정되는 구간에서는 수술 건수가 빠르게 올라온다는 점은 긍정적입니다. 전체적으로 동사 또한 코로나19 완화시 의료기기 섹터에서는 수혜주 중 하나입니다.

공급 측면에서는 다른 업체와 마찬가지로 공급 부족 및 물류난, 반도체 부족을 동일하게 경험하고 있으나 그 수준이 영업에 중대한 차질을 줄 정도는 아니라고 컨콜에서 밝히고 있습니다.

최근 영업성과와 가이던스, 성장 전망

당사에서는 2022년 성장률 둔화를 예상하고 있습니다. 2020년의 코로나 기저효과로 21년에 급성장 한 것. 전체적인 로봇 수술 건수가 늘어나며 긍정적이나, 연말부터 다시 시작된 오미크론 변이 여파로 특히 12월 수술 건수의 둔화가 관찰된다는 언급을 하고 있습니다. 당사의 2022년 가이던스는 코로나 19로 인한 영업환경 악화가 유지된 것을 가정한 가이던스입니다.

최근의 급락은 (1) Value/Growth 로테이션에 따른 주가 약세 (2) 1월 12일 JPM 헬스케어 행사에서 잠정실적 발표를 하며 가이던스(11~15% YoY)가 컨센을 하회한 것, Omicron headwind가 강조된데에 따른 약세와 (3) 1월 20일 OPEX 가이던스가 예상을 상회했던 것에 따른 약세가 있었습니다.

연간 설치량은 2020년 제외하고는 꾸준히 상승. 2021년까지는 10% 정도 상승했으며 현재까지 배치된 수술 로봇은 약 2021년 말 기준 6,730대. 2020년의 5,989대에서 12% 정도 증가하였습니다.

2021년 판매된 장비 1,347대 중 865대가 미국에 판매되었고, 미국 외 비중은 약 35%입니다. 설치 된 장비 기준으로는 총 설치 대수 6,730대 중 4,139대가 미국에 설치되어 있어, 약 40%가 미국 외에 설치된 장비입니다.

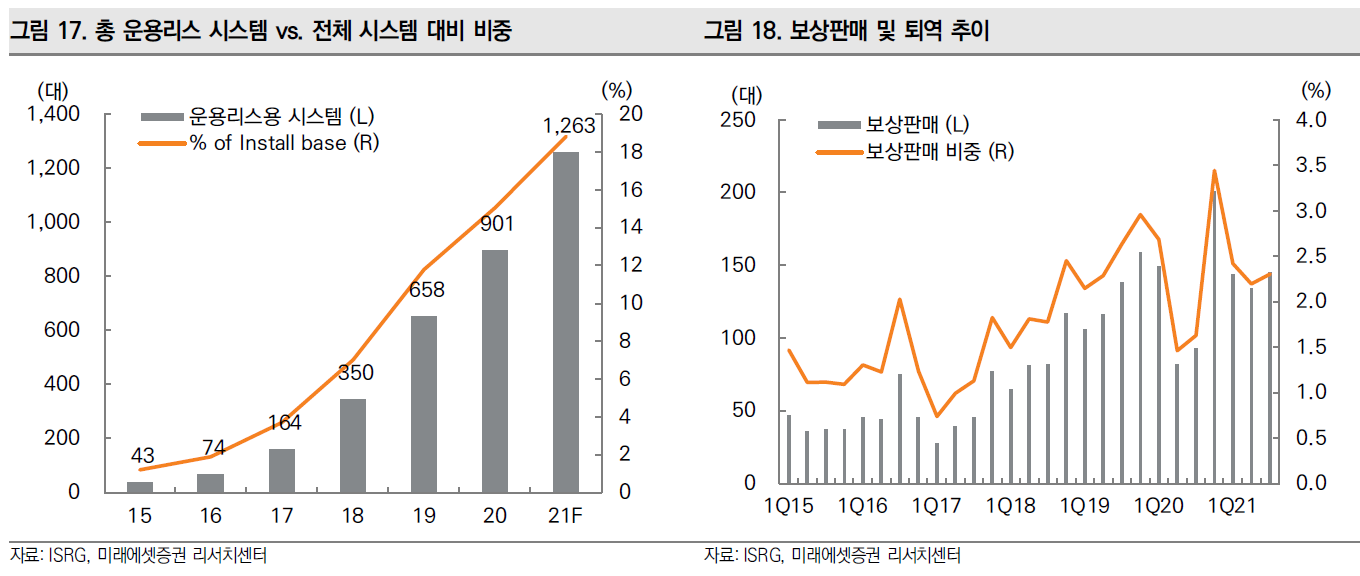

매출의 약 75%가 Recurring Revenue로 매출 구성이 매우 안정적이며, 그 비중 또한 늘어나고 있습니다. 매출 중 유일한 Non-Recurring revenue인 장비 매출에서 운용리스 비중이 계속 증가하며 이익의 질이 증가하고 있으며, 기존 장비에 대한 보상판매 및 퇴역 또한 병행해서 이뤄지고 있어 이익의 질 및 안정성은 매우 높습니다.

수술로봇 매출 중 약 1/6정도가 운용리스로 판매중이며, 2021년 말 기준 Installed base의 19% 정도가 운용 리스입니다. Operating Lease인 경우, 계약에 따라 장비 사용 횟수나 기간에 따라 매출 인식하며 당연히 일반 판매 대비 총 매출은 더 높습니다.

생산성에 규모에 경제는 크지 않아 보입니다. 분기 판매 대수가 400대 정도로 많지 않고, 생산 / 테스트 과정의 많은 부분이 Labor Intensive 하며 숙련 노동력에 대한 의존도 매우 높아 보입니다. 테스트 시간 또한 길어 평균적으로 수술 로봇 1대 테스트 시간은 약 96시간이며 이 또한 Labor Intensive 한 과정입니다.

경쟁 구도

회사의 경쟁자는 크게 (1) 같은 로봇 수술 장비를 만드는 업체 (2) 복강경 수술 및 개복 수술로 나뉩니다.

그러나 수술용 로봇 업체들 간에서는 인튜이티브 서지컬이 그 간 쌓아온 논문 발행 수, 임상 허가, 높은 인지도가 진입장벽입니다. 현재로서 거의 95%의 수술용 로봇 시장을 장악. 자료에 따라 시장 점유율은 80%까지 보기는 하나, 최소침습 시장에서는 거의 100%에 가까운 점유율을 가지고 있다고 보는 것이 합당합니다.

수술용 로봇도 새로운 수술 장비 및 수술 종류마다 FDA 승인이 필요하며 단기간에 이를 따라잡기 쉽지 않고, 이미 너무 많은 의사들이 ISRG의 장비에 익숙해져 있고 해당 장비를 이용한 논문도 풍성합니다. 의사 인터뷰에서도 "이미 다빈치 장비에 익숙해 진 숙련 인력이 너무 많다" 라는 언급도 자주 확인할 수 있습니다.

같은 로봇 수술 장비를 만드는 업체의 경우 현재 Johnson & Johnson에서 개발중인 Ottava와, Medtronic에서 만드는 수술 로봇인 Hugo의 크게 두 종이 있습니다. 다만 Ottava는 2022년 하반기 첫 임상 실험 예정이며, Medtronic Hugo도 아직 FDA 승인을 받지 못함. Stryker에서 Mako라는 수술 로봇이 있으나, 정형외과용 수술 로봇으로 ISRG의 최소침습수술 로봇과는 경쟁 영역이 다릅니다.

특히나 JP모건이 작년 진행한 수술 로봇 관련 외과의사 서베이에도 20명에 달하는 과장급 외과의사들 중 타 사 수술 로봇에 대해 12명이 모른다는 답변을 확인할 수 있습니다. 알고 있는 의사들 중에서도 Intuitive에 거의 위협이 되지 않는다는 답변이 대부분이나, 다만 단가가 싸게 나온다면 언제든지 고려할 수 있다는 입장으로 가격 경쟁 가능성은 상존합니다.

복강경 수술도 동사 수술 로봇의 경쟁자입니다. 복강경 수술은 가격이 저렴하며, 특히나 수술이 단순한 담낭절제술 등에서는 수술용 로봇 대비 가격 메리트가 상당합니다.

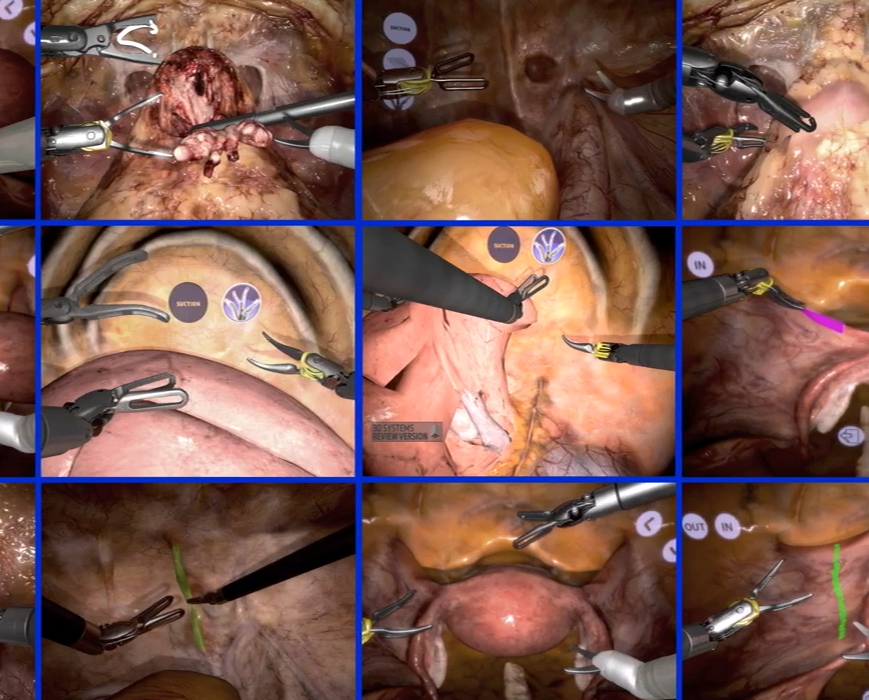

그러나 ISRG가 복강경 수술 대비 가지는 큰 강점이 여럿 있으며 담낭절제술 등 굉장히 단순한 외과적 수술을 벗어난다면 가격을 고려하더라도 의사의 편의도가 매우 높습니다. 복강경 수술은 (1) 서 있는 자세로 (2) 손과는 다른 방향에 있는 (3) 2차원 평면의 영상을 바라보며 작업하게 됩니다.

반면 ISRG의 로봇 수술은 (1) 앉아 있는 자세로 (2) 손과 같은 방향을 바라보며 (3) 깊이감을 느끼는 3차원 영상을 보며 수술합니다. (4) 또한, 손떨림 보정 및 미세 작업도 로봇수술이 더 유리하고, 또한 실제 임상에서도 복강경 수술에 비해 로봇 수술의 환자 퇴원 속도가 더욱 빠릅니다.

영국 한 병원의 경우 자궁내막암 환자가 복강경 수술을 받은 경우 평균 입원기간이 2.6일이었으나, 다빈치 로봇 수술을 도입한 이후 당일 수술, 당일 퇴원할 정도로 입원 기간이 개선되었습니다.

현재 수술은 산부인과 / 비뇨기과 에서 활발히 사용되고 있으며, 그 외 일반외과에서는 탈장 수술, 대장 절제술, 담낭절제, 비만 수술(위절제술 등), 폐 절제술 및 식도 절제술, 판막 수술, 두경부 수술에 사용되고 있습니다. 국내 의사 분들께 문의 해 본 결과 국내에서는 대체로 비뇨기과에서 사용되고 있다고 하며 경영진의 언급과도 일치합니다.

향후 성장 동력

(1) 지속적인 적응증 확대가 기대됩니다

구체적으로 TAM을 나눠주고 있지는 않으나, 동사의 수술 로봇은 현재 다른 영역을 계속해서 공략중이며 적응증이 확대 될 가능성이 높습니다. ClinicalTrials.gov 사이트에도 이미 SP 로봇의 Gastrectomy, Colorectal, Obstructive Sleep Apnea, Xi 로봇의 Transoral, Mastectomy, Thyrodectomy 등 임상이 계획되거나 진행중인 것을 확인할 수 있습니다.

(2) 미국 외 지역에서의 제품 판매 확장이 기대됩니다

현재 동사 매출의 약 65%, 설치 로봇의 약 60%가 미국에 집중되어있습니다. 미국 외 지역에서의 매출이 확장될 가능성이 충분합니다. 특히나 미국 외 시장에서는 아직 적응증이 제한되어 있으며, 보험 적용도 되지 않는 부분이 많아 업사이드가 충분하다고 생각합니다.

미국은 2020년 총 수술 876K 건 중 일반 수술이 434K, 부인과 267K, 비뇨기 134K로 비뇨기과 외 영역에서도 적응증이 상당히 확대되어 있습니다. 반면, OUS는 2020년 367K 건 중 비뇨기가 214K로 거의 대부분이 비뇨기과 수술에 집중되어 있습니다. 적응증의 확대, 보험 적용 확대와 함께 수술 로봇의 판매량 증가를 기대할 수 있으며, 최근 특히나 일본 지역의 판매량이 고무적입니다.

다만 중국의 경우, 수요는 충분하다고 하나 판매 물량이 Quota로 제한되어있어서 연간 판매량 성장이 Orgnaic 하게 증가하는 것을 기대하기는 어렵습니다. 다만 경영진에 따르면 고급 로봇 수술에 대한 수요는 매우 크다고 합니다. 동사의 기술력을 생각해 보았을 때 국산화 가능성 또한 매우 낮습니다.

(3) 신규 제품 출시에 따른 매출 성장이 기대됩니다.

현재 최신 다빈치 로봇이 2014년 개발된 Da Vinci Xi로, 신규 제품 출시 가능성이 높습니다. 경영진이 신규 제품 출시 시점에 대해 정확히 가이드를 주고 있지는 않으나, GS 애널리스트의 경우 올해 1분기 신제품 출시 가능성을 75% 정도로 높게 보고 있습니다.

이 뿐만 아니라, 최근 출시한 Ion 생검 로봇등을 포함해, 타 적응증을 대상으로 신규 로봇들의 출시와 적용 영역의 확대가 기대됩니다.

'종목 공부 > 바이오' 카테고리의 다른 글

| Align Technology - 의료기기 내 경기반등 수혜주 (0) | 2022.12.08 |

|---|---|

| Dexcom 종목 기초 스터디 (0) | 2022.11.09 |

| Genmab 항체 플랫폼 기술 공부 (0) | 2022.05.19 |

| Edwards Lifesciences - 기업 개요 (0) | 2022.05.04 |

| CRISPR Therapeutics CTX 110 데이터 발표 (0) | 2021.10.13 |

| 인도 제약업체 및 API 생산업체: Merck 치료제의 수혜주? (0) | 2021.10.04 |

| Merck는 코로나19 치료제로 돈을 얼마나 벌까 (0) | 2021.10.04 |

| NTLA(Intellia Therapeutics)-노벨상 수상자의 유전자가위 기업 (0) | 2021.09.30 |